ノルマに追われる銀行員が不正に手を染める事件が後を絶ちません。業界全体の構造的問題はあるにせよ、個々の倫理観が問われます。

ノルマが凄すぎる(投資信託&外貨建て変額年金)

日銀がマイナス金利を導入したおかげで、銀行が貸出業務で利ザヤが稼げなくなった。

それでも銀行は収益を上げなければならない。

そのシワ寄せは銀行の渉外担当者にいっている。

本部の営業推進課から命ぜられる金融商品の目標(ノルマ)設定がエグイ。

対前年比で2倍の数字を割り振られる事もザラ。

昨年度だってかなりのプレッシャーの中、シャカリキになってかき集めた数字なのに・・・

どうやって達成したらいいの?

リスク性金融商品の手数料収入は美味しい果実

実は銀行にとってリスク性商品の販売は、手っ取り早く収益を稼げられる手段。

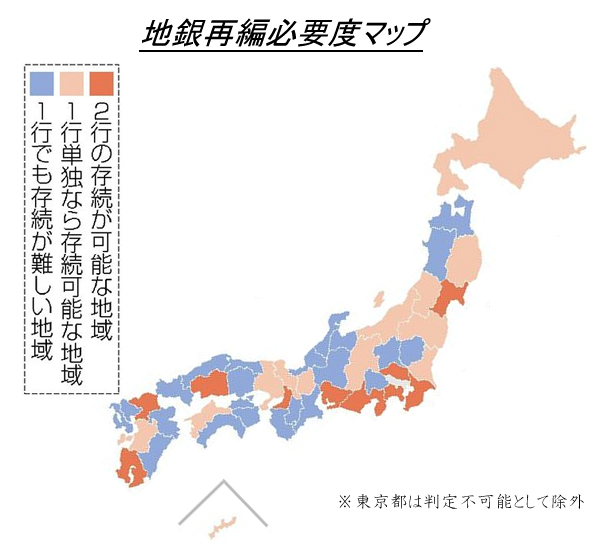

特に融資先に困っている地銀や信用金庫ほど、血相を変えて金融商品の手数料収入を得ようとしている。

【銀行が受取る手数料収入】

- 国債・・・0.5%

- 国内投資信託・・・2~3%

- 国内保険商品・・・2~3%

- 外貨建て変額年金・・・4~7%

- 外貨建て保険商品・・・10%以上

元本が保証されている国債を販売しても、銀行の収益はたったの0.5%しかない。

投資商品のリスクが高くなればなるほど、銀行の手数料収入は増える仕組みになっている。

地銀連合による投信運用会社設立の動き

地銀の雄である横浜銀行が三井住友信託と「スカイオーシャン・アセットマネジメント」という運用会社を設立したのが2014年。

2016年のマイナス金利導入が決定した後、この会社に京都銀行や群馬銀行が相次いで出資を決めている。

そして他行も追随する動きがある。

銀行は今まで投資商品の販売手数料だけを受け取っていた。

ところが銀行自らが出資する運用会社の投資商品を販売することによって、「販売手数料」+「管理手数料(信託報酬)」も受け取れることになる。

「スカイオーシャン・アセットマネジメント」が取扱っている投信の一例を見てみよう。

ハッキリ言って市場競争力はない。

銀行の手数料収入アップが設立背景だから、競争力がなくて当たり前。

資産運用に詳しいお客さんからは、見向きもされない商品。

- 投資対象:国内外の株式&REIT&MLP

- 運用方法:ファンド・オブ・ファンズ

- 購入時手数料:3.24%

- 信託報酬:年率1.4688%

有力地銀はかなり積極的に資産運用業務へシフトしている。

これからも支店への「目標必達(ノルマ)命令」は、かなり厳しくなってくる事が予想される。

「スカイオーシャン・サテラップ」のような競争力のない商品を売ってこいとプレッシャーを掛けられる。

取扱商品が限られるので、証券会社の営業より厳しい。

渉外担当者の苦悩

投信や外貨建て商品は、定期預金や国債販売とはわけが違う。 リスク商品だし投資は初めてという人も多いから、商品説明をしてから契約までの時間が長い。 長い時間をかけて説明しても、「今はまだいい」と断られるケースも多い。 しかも投資に回せる余裕資金があるのは、60代以上の高齢者ばかり。 どうしても顧客リストは絞られてくる。

そうなると、投信の乗換えを提案するしかない。 以前自分を信用してくれた人に対して、再度別の投信を販売する事になる。

利益が出ている人には、「今のうちに利益確定させて、もっと良い投信に乗り換えましょう」と言う。 損失を出してしまった人には、「現在のマイナスを取り戻せる投信へ乗り換えましょう」と言う。

理由は何でもよい。

適合性原則などお構いなし。

社会的倫理感も吹っ飛んでいる。

頭の中はとにかく投信の手数料ノルマを達成しなくてはならない事だけ。 その為には、顧客にリスク性商品を売買して貰わなければならない。 行員として日々生き抜くためには仕方がないこと。

こんな状況だから販売成績が上位だったエリアを、後任として引き継ぐ時ほど恐ろしいものはない。 長年培った銀行という信用力を背景にして、無茶な投資勧誘をしている可能性が高い。 前任者のクレーム処理というマイナスからスタートになる事が増えている。

現場を人間扱いしない上席に、具申する勇気はあるか?

本部のお偉いさん達は、現場の苦悩を知らないわけではない。 分かってはいるが、見て見ぬふり。

そんな非人道的な態度をとれる根拠は「俺だって理不尽な不良債権処理をやってきた」。 「今の若い奴らも気合い入れて頑張れ!」という根性論。

だから現場サイドから、現状の矛盾点を指摘したところで方針は変わらない。 強烈なパワハラで返り討ちに合うだけ。

銀行組織で上席に逆らったら、もう出世はない。 大半の行員は良心の呵責に悩まされながらも、高リスク投資商品を顧客に勧める日々が続く。

名門ウェルズ・ファーゴの不正から学ぶべき教訓

ウェルズ・ファーゴといえば、全米リテール業務(住宅ローン・カーローン・中小向け融資)の実績でNo1。

その名門銀行がダークサイドに落ちたようです。

【CNNの報道内容を要約】

- 顧客の許可なく150万以上の新規口座を開設

- 顧客の許可なく既存口座から新規口座へ資金を移動

- 顧客の許可なく56万枚以上のクレジットカードを発行

そして、一連の不正に関わった5300人の行員を懲戒解雇&CEOも辞任

何故こんなことになったか? それは、すべてはノルマのせい。

ここまで大規模な不正となると、鬼の営業部長1人の仕業ではありません。 組織的に不正をするカルチャーがあったのでしょう。

今回の不正で職を失った5300人は少しお気の毒です。 法令違反であることは承知していても、「罪の意識」はなかったのではないかと推測できます。 ただ単に会社の命令に忠実だった真面目な行員だったのではないかと・・・

私はこのニュースを聞き、ハンナ・アーレントが指摘した「アイヒマン裁判」を思い出してしまいました。 全体主義・思考の欠如によって引き起こされる「悪の汎用さ」。 決して他人事ではないはずです。

スルガ銀行よ!お前もか・・・

シェアハウス「かぼちゃの馬車」問題で、地銀の優等生という立場から一気に窮地へと追い込まれたスルガ銀行。この問題が事件化し、ことの経緯を纏めてみた中で見えてきたのは、社内に蔓延していた「営業至上主義」という社風です。

「かぼちゃの馬車」を運営していたスマートデイズは、負債60億3500万円を抱えて2018年4月に経営破たんしました。サブリースを得意とする不動産会社が資金繰りに窮して倒産するという事はそれほど珍しいことではないです。その物件購入者の大半が、スルガ銀行から融資を受けており、その融資方法が明らかに常軌を逸していた事で問題は深刻さを増しています。

- オーナーの借入審査基準を極端に低く設定

- 高金利で貸し付け

- 実勢価格を大幅に上回る土地・建物代金

- 低い入居率

これだけ悪条件が揃ったら首が回るわけありません。これら全てを把握していたのに、スルガ銀行は融資を増やす為に黙認していました。「かぼちゃの馬車」オーナーの大半がスルガ銀行から融資を受けていたという事実からしても、スマートデイズとスルガ銀行は共犯だったと疑われても仕方がない状況です。

今後の焦点は、スルガ銀行の関与度合い。もし融資審査を通しやすくする為に、年収証明となる通帳や源泉徴収票の改ざんまで指示していたのだとすると、スルガ銀行にも相当なペナルティが課せられるはずです。

岡野光喜会長兼CEOが称賛していた銀行モデルは、ウェルズ・ファーゴだそうです。組織ぐるみで不正を犯すところまで真似してしてしまったようですね。

- 市場合理性に欠ける商品を販売せざる得ない苦悩

- 顧客と銀行の利害が一致しない

- 過剰ノルマのせいで不正が起きている

- 各行の問題ではなく業界全体の悪習