これから10年間、地銀の勢力地図が大きく動く気配が大きい。人生プランを考え直すチャンスです。

都銀の吸収合併を参考に地銀再編を考える

1997年に北海道拓殖銀行の経営破綻が起きるまで都銀は13行ありましたが、現在は4行に再編・集約されてしまいました。

いわゆる金融ビッグバン。

≪現在の都銀と過去の歴史≫

| 現在 | 旧体制 |

|---|---|

| 三菱UFJ銀行 | 三菱銀行 |

| 三和銀行 | |

| 東海銀行 | |

| 東京銀行 | |

| 三井住友銀行 | 三井銀行 |

| 住友銀行 | |

| 太陽神戸銀行 | |

| みずほ銀行 | 第一勧業銀行 |

| 富士銀行 | |

| りそな銀行 | 協和銀行 |

| 大和銀行 | |

| 埼玉銀行 | |

| (倒産) | 北海道拓殖銀行 |

(※埼玉りそな銀行は実質的に地銀なので、ここでは都銀として扱ってません)

人事制度も企業文化も違う複数の銀行が、金融庁の指導で一つになるのは大変な事。 2行合併だけならまだしも、三菱UFJ銀行のように4行がひとつの銀行となった例もある。

合併で困るのはポスト不足。 当たり前の話だけど、合併前はそれぞれの銀行に頭取がいて専務・常務・役員・部長・支店長がいた。ところが4行が1行になったのだから、大量に役職者が余りそのポスト争いは熾烈を極めた。

旧体制を維持しようとする者、新体制で勝機を見出そうとする者、色々な思惑が交錯する中で派閥が結成され、目まぐるしく変わる人事体制を目前にして、わが身と家族を守る為に社内営業に腐心するしかなかった。

このあたりの凄まじさは某掲示板に譲るが、人間の醜悪さが露呈したようだ。

心を病み自殺に追い込まれた人も二桁では足りないと言われている。

地銀は1/3まで減る

金融庁の試算だと、2025年には全国地銀の6割は本業(貸出・投信の販売)で赤字転落する可能性が高いと発表しました。 その為、コア業務純益を伸ばせない地銀は確実に淘汰されます。既に金融庁は各行の頭取へ「吸収合併の構想図を描き始めろ」と通達を出している。

それもそのはずでリーマンショック後から地方衰退が顕著になり、地銀の融資先であった中小企業は元気がない。 さらに追い打ちをかけるように消滅可能性都市なるリストまで発表された。

≪2015年に経営統合を発表した地銀≫

- 横浜銀行と東日本銀行

- 鹿児島銀行と肥後銀行

- トモニホールディングス(徳島銀行+香川銀行)と大正銀行

- 足利ホールディングスと常陽銀行

- 東京TYフィナンシャルグループ(東京都民銀行・八千代銀行)と新銀行東京

≪2016年追記≫

- ふくおかフィナンシャルグループと十八銀

≪2017年追記≫

- 関西アーバン銀行・みなと銀行・近畿大阪銀行

- 第四銀行・北越銀行

まだまだこんなもので済むはずはない。 明らかなオーバーバンキング状態は周知の事実であり、これからもっと大胆な枠組みでの再編が待っている。

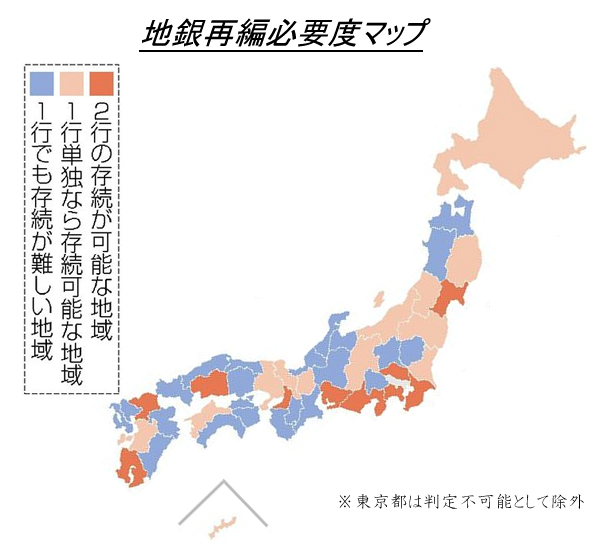

23県で地銀の単独存続が困難と予想されている

2018年4月に金融庁の有識者会議は「地域金融の課題と競争のあり方」という報告書を発表した。その内容で注目されたのは、23県を拠点とする地方銀行の将来性見通しが非常にネガティブであったこと。彼らによると「県で唯一・独占的な地方銀行となっても、不採算のまま」という分析をした。

【各地域の地銀存続の可能性】

- 2行存続が可能な地域:大阪・神奈川・愛知・福岡・広島など10府県

- 1行単独なら存続可能:北海道・京都・新潟・長野・熊本など13道府県

- 1行単独でも存続困難:青森・石川・和歌山・鳥取・高知など23県

日銀のマイナス金利政策により史上最低金利を更新しても、企業の資金需要は年々低下しているので貸出先は増えない。 上層部からは「もっと事業性評価で貸出先を増やせ」と言われているけど、実際に稟議をあげると「担保は?保証は?」と求められる始末。

さらに個人向けの貸出先である住宅ローンは、金利競争力のあるネット銀行に太刀打ちできない。 利ザヤを稼ぐことが出来なくなった地銀を取り巻く経営環境は悪化する一方。

そこで地銀に勤める行員が考えなくてはいけないのは、自分の身の振り方。 既に部長や支店長になっている行員は、旧体制を維持できる事を願いながら会社にしがみ付くしかない。

でも支店長代理以下は、これから始まるくだらない人事抗争に精力を傾ける必要はないのではないか? もし自分の銀行が再編の渦中となれば、向こう10年は落ち着かない生活になると思った方が良い。 それは都銀再編の影響で、優秀だった若い行員が腐っていった悲劇を聞けば分かる。 受け皿が小さい地銀では、もっと悲惨な人事が起きるだろう。

転職市場では、35歳までの銀行出身者の市場価値は高い。 そして20代であれば、異業種への転職も可能だ。

ここまで読み進めてくれた人には、早めの転職準備をおススメする。

注目ニュース

2019年9月、SBIが苦境地銀の受け皿になる

SBIホールディングスが、全国の地銀と資本・業務提携する「地銀連合構想」をスタートさせた。第一弾は島根銀行への出資。SBIが地銀の信用を補完して、再生の受け皿になる。

2019年7月、横浜・千葉銀が業務提携

地銀トップの横浜銀行と3位の千葉銀行が、業務提携で合意。地銀の雄である2社の提携は、成長力に限界を感じた危機感と受け止められる。ただ提携だけでは、生き残りの解にならない。なぜならば、異業種から金融事業のライバルが相次ぎ参入しているから。既存の銀行事業の枠組みを超える何かが必要とされている。

2018年7月、不適切融資が横行

スルガ銀行で投資用シェアハウス向け融資で、借入希望者の年収証明・預金残高が改ざんされていることを知りながら融資していたことが判明。

同様に東日本銀行でも必要以上の金額を融資して、その一部を定期預金させる「歩積み両建て」という手法を使って業績かさ上げをしていた。

両行とも高すぎるノルマを営業現場に課して、過度に数字を追求したことが背景にあるとみて、金融庁や経済産業省が業務改善命令を出す。

2018年5月、7地銀でフィンテック新会社設立

池田泉州・群馬・山陰合同・四国・千葉興銀・筑波・福井の7地銀による共同出資で、「フィンクロス・デジタル」というフィンテック新会社を設立。目玉はAIによる融資先開拓。7行合計で1000万口座の預金・80万社に取引先があり、その入出金のデータ解析をから資金需要の開拓をする予定。

2017年9月、甲子信用組合が自主解散

この信用組合は、農林中央金庫の従業員を対象とした職域信用組合に過ぎないので、地域営業をしている一般的な信組とは異なる。なのでニュースとしての扱いは小さいけど、「信用組合としての役割を終えた。」という解散理由には注目すべきではないだろうか?

ふくおかFGと十八銀行の経営統合を公正取引委員会がストップ

公正取引委員会は統合後7割の県内シェアとなる「ふくおかFG」と「十八銀行」の経営統合を認めないと通告。市場独占により競争が阻害され、選択肢を失った顧客が不利益を被ると判断した。縮小する市場の中で「財務を安定させ地域活性化へと経営資源を振り向けたい」という地銀の思惑が頓挫した。

金融庁が地銀3グループを対象に特別検査実施

上場地銀の7割超が2016年4月~12月決算で減益となり、その収益減を挽回する為に米国債の残高を増やしてみたものの、米長期金利上昇でさらに多額の含み損を抱えている状態。その事態を重く見た金融庁は、十六銀行・北越銀行・フィデアホールディングス(荘内銀行&北都銀行)へ調査に入る。今後も検査対象銀行を広げていく見込みで、直近で250億円の売却損を計上した静岡銀行や、米国債の含み損が153億円まで膨らんでいる池田泉州ホールディングス等も対象になると予想される。

- 少なくても10年間はリストラが続く

- ポストを巡る社内抗争が激しくなる

- 健全な精神を蝕まれる

- 人生を再構築する策を練るのが吉